前文中,我们把银行资金的运作是三个小循环和三个大循环构成的。三个小循环分别是存贷业务的资金循环、货币市场的资金循环、投资业务的资金循环。三个大循环则是三个小循环之间的错配关系。

在存贷业务和货币市场融通业务中,银行账簿利率风险并不是影响净息差的主要原因。

我们用存贷业务净利息收入2012年以来的增长情况,分别观察大行和股份制银行在存贷业务资金循环中的运营效率。

大行 总体增速慢于股份制银行,但波动趋势比较一致。建行净利息收入增长相对更快,交行则相对较慢,且2017 年明显失速。

股份制银行总体增速快,但内部 分化较大。招行一枝独秀,民生2015 年之后明显失速。

如果,我们把存贷业务的净利息收入拆分为规模因素和利差因素分别观察:

会发现:

大行中,建行增速快来源于规模增长快,交行增速慢源于17、18年利差的大幅下滑。

股份行中,招行一支独秀,一是有稳定的规模做支撑,二是净息差降幅明显小于同业银行; 浦发规模增长并不领先,但2017 年净息差的快速反弹支撑了净利息收入的增长; 兴业规模增长最快,但净息差降幅最大; 民生2015 年、2016 年息差快速下滑,是核心业务净利息收入弱于同业的重要原因。

存贷业务资金循环中净息差的波动主要来源于银行的战略风险、业务风险。存贷业务的净息差中,信用利差是其中的重要因素,银行的信贷策略对利差有重要影响。招行在净息差上的稳健,来源于其发展战略的稳健,量稳价优,共同推升其净利息收入快速增长。

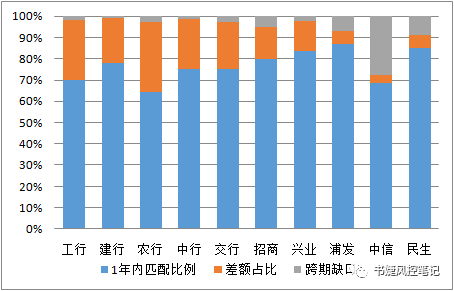

银行账簿利率风险对核心业务资金循环中的净息差的影响较小。如下图(以计息资产为1 ),2018 年末,各行贷款及准备金存款平均94% 为1 年内重定价,客户存款89% 为1 年内重定价。

按照资金来源与运用的长边计算,各行平均来看,77% 为1 年内重定价匹配部分,17% 为资金来源与运用的差额部分,1 年以上跨期错配敞口仅占6% 。

10家 主要银行中,中信银行跨期错配占比较高,相对而言存贷业务中的银行账簿利率风险比同业大。

但是,就核心存贷业务而言,对银行账簿利率风险的管理应有一个客观的认识。 核心存贷业务是银行的核心竞争力,客户服务能力是基础,业务发展战略本身的盈利能力是核心,信用风险的控制是关键,其中的银行账簿利率风险从重要性来说,远不及前三者。 因此,对存贷业务的银行账簿利率风险管理,要分清孰轻孰重,如果为了控制利率风险而影响客户服务,轻易调整业务结构,则不免舍本逐末。

积极开展利率对冲交易,是管理存贷款业务中的银行账簿利率风险的有效手段,成本低,操作方便,但需要银行在风险管理理念上的提升和套期会计上的配套。

对主要银行来说,货币市场融通都不是主要的净利息收入来源。唯一特殊的是兴业银行,货币市场资金融通曾经在净利息收入中占了较高的比例。 15 年以后,该项业务迅速萎缩。

分拆来看,除兴业银行外,各行货币市场融通的规模相对稳定,反映了货币市场业务作为流动性管理工具、调剂余缺的业务实质。

而利差的情况,一方面反应了市场资金价格的波动,另一方面反映了各行在资金市场的相对地位。大行是资金的批发商,货币市场融通总体盈利;而股份行除招商银行以外,利差波动较大,且总体在收窄。13 年钱荒时,民生银行、兴业银行利差都有大幅缩窄。

货币融通业务中的利差变动,本质上是银行的流动性管理策略决定的,反映的是银行的流动性风险。

银行账簿利率风险对货币市场融通业务的净息差的影响较小。如下图(以计息资产为1 ),2018 年末,各行货币市场融入平均68% 为3 个月内重定价,货币市场融出72% 为3 个月内重定价。

按照货币市场融入融出的长边计算,各行平均来看,28% 为3 个月内重定价匹配部分,63% 为资金来源与运用的差额部分,3 个月以上跨期错配敞口仅占9% 。因此,银行账簿利率风险亦不是货币市场融通业务自身内在的主要风险。